本篇文章给大家谈谈继承房子有没有税,以及继承房子缴税吗对应的知识点,希望对各位有所帮助,不要忘了收藏本站喔。本文目录一览:1、继承房产要交税吗...

2023-12-16 179 继承房屋 税

今天给各位分享房屋继承交税吗的知识,其中也会对房屋继承上税吗进行解释,如果能碰巧解决你现在面临的问题,别忘了关注本站,现在开始吧!

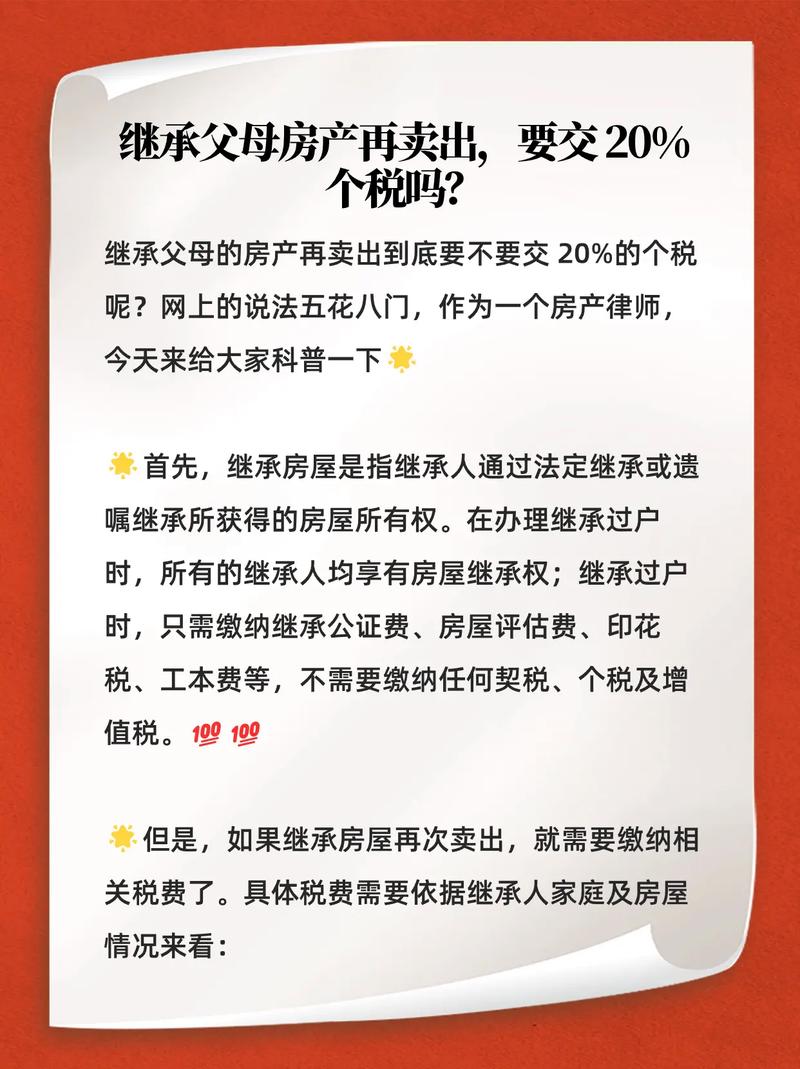

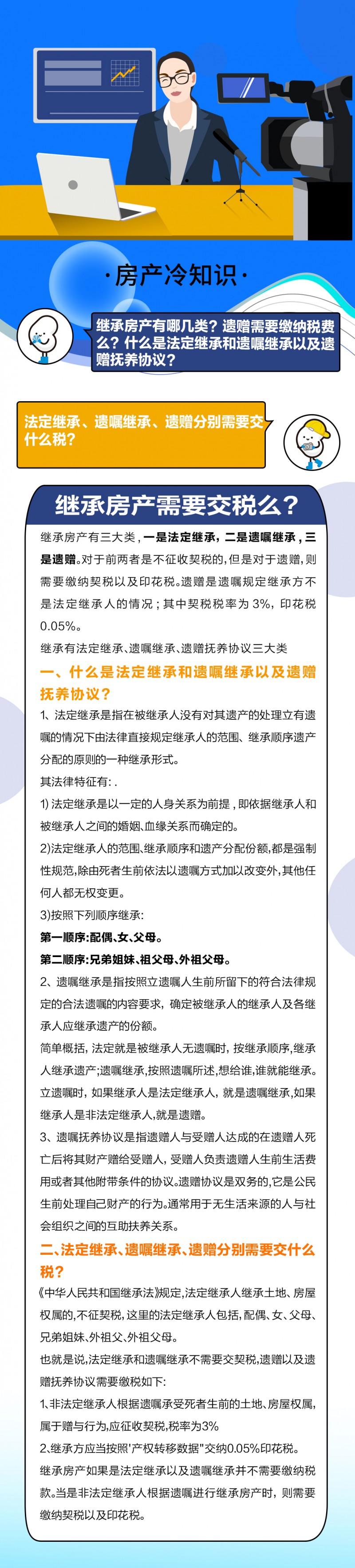

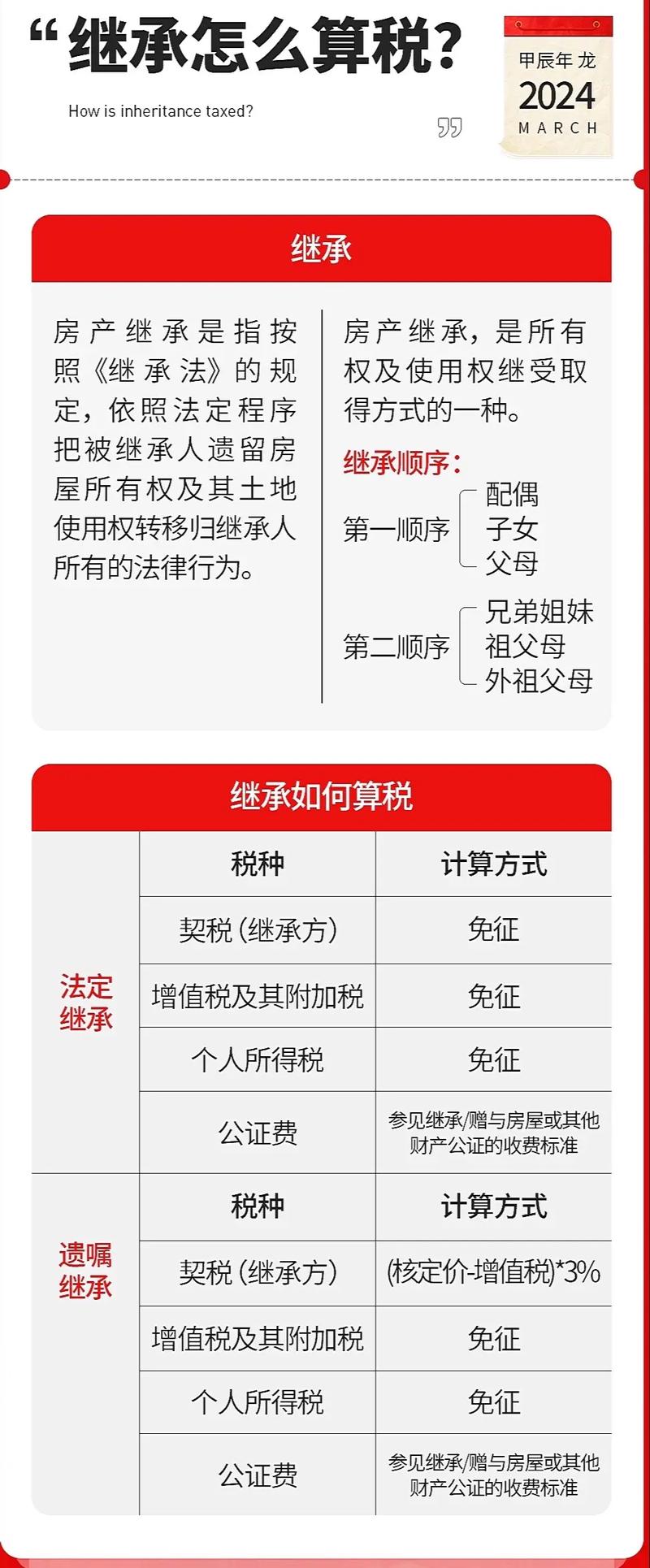

1、根据相关规定,法定继承人继承房地产,免交纳契税;对非法定继承人过户房产,需要缴纳契税,税率5%。继承人不管是第几位都是不用向税务部门缴纳任何税费的,也可以说是一个更名手续,只有工本费。如果进行买卖,缴纳的税费要高出一半左右,因为只是缴纳的个人所得税有房屋总价的20%之多。

2、继承死亡父母的房产是要交税的。例如印花税等。但当事人可以免征房屋契税。因为我国相关法律规定,法定继承人通过继承承受土地、房屋权属的,应当予以免征契税。【法律依据】2021年9月1 生效的《 契税法》第三条契税税率为百分之三至百分之五。

3、法律分析继承父母房产需要缴税的:继承父母的遗产,依法是需要征收遗产税的,但是确切的来讲继承房产又分成两种,一种是法定继承,一种是遗嘱继承。法定继承是在没有遗嘱指定的情况下,房子按照继承顺序传递和分配。如果有两个子女,但老人只想把房子给其中一个,那就需要提前立遗嘱,指定谁为继承人。

契税。根据相关规定,法定继承人继承房地产,免交纳契税;对非法定继承人过户房产,需要缴纳契税,税率5%。继承人不管是第几位都是不用向税务部门缴纳任何税费的,也可以说是一个更名手续,只有工本费。如果进行买卖,缴纳的税费要高出一半左右,因为只是缴纳的个人所得税有房屋总价的20%之多。

法律分析:继承需要公证,公证费是房屋评估值的2%,正常过户不需要。如果房屋没过五年,正常过户要交营业税,继承不用交。

子女继承父母房产要交多少税子女继承父母房产要交的税为:房子价格5%的房产契税和0.05%的合同印花税;不够五年的房地产要交纳5%的增值税(满五年的免);要交纳20%的个人所得税(盈利的20%或房子价格的1%)。子女继承房产,如果不过户,和买卖是不要交税的,只有买卖和过户才需要交税。

法律分析:房屋遗产继承税由房屋评估价0.05%的合同印花税、100元的登记费、5元的权证印花税组成。具体的计算方法如下:(一)、继承(直系亲属):(不纳入限购)营业税:证过5年可免征(未满可在档案馆调前证是否过5年),未过5年估价×6%/。

关于房屋遗产继承税的交纳标准和征税的数额都是法律明确规定的。执行遗嘱及管理遗产的直接的必要费用按应征税遗产总额的0·5%计算,但 高不能超过五千元。被继承人死亡前五年内发生的累计不超过二万元的赠与财产。

根据不同地方的情况,当前并无统一的标价,需要根据当地的实际标准。是房地产继承过户的税费。具体地,将由房屋评估价0.05%的合同印花税、100元的登记费、5元的权证印花税组成。是契税。如果是法定继承人,将免契税。非法定继承人根据遗嘱承受土地、房屋权属的,需要缴纳契税5%。

法律分析:继承遗产房产过户无需交税:继承父母遗留下来的房屋并不需要缴纳税,只需要在不动产登记机构申请变更登记时缴纳手续费和工本费,即可将遗留房产进行过户。

法律主观:继承 遗产房产过户 无需交税:继承父母遗留下来的房屋并不需要缴纳税,只需要在 不动产登记 机构申请变更登记时缴纳手续费和工本费,即可将遗留房产进行过户。法律客观:《国家税务总局关于加强房地产交易个人无偿赠与不动产税收管理有关问题的通知》第2条。

我国还没有开始实施遗产税,所以合法继承或遗嘱继承者是不需要交税的,但是在办理房屋产权过户登记时仍需要缴纳各种手续费。另外遗赠继承是一种赠与行为,在办理产权过户时是需要缴纳比继承更高额的契税。但是如果仅仅是继承房产,只要按照标准缴纳契税。

根据相关法律依据,遗嘱继承房产过户是要交税的,税费主要是房地产过户和房屋估价费用、房地产继承权公证费用等等。其中继承权公证费用是按照所继承的房地产的评估价的2%来收取。房屋评估价是由100元的登记费、5元的权证印花税、0.05%的合同印花税组成。

继承老人遗产房子过户需要交税。继承相关手续如下:先所有有继承权的人,夫妻双方,持身份证、结婚证原件,及死亡证、房产证原件等,一起到公证处办理继承公证。上面所有人带上面所有资料及公证到房管局办理继承过户。具体手续按当地房管局规定。

房屋继承交税吗的介绍就聊到这里吧,感谢你花时间阅读本站内容,更多关于房屋继承上税吗、房屋继承交税吗的信息别忘了在本站进行查找喔。

标签: 继承房屋 税

相关文章

本篇文章给大家谈谈继承房子有没有税,以及继承房子缴税吗对应的知识点,希望对各位有所帮助,不要忘了收藏本站喔。本文目录一览:1、继承房产要交税吗...

2023-12-16 179 继承房屋 税

发表评论